01.01.2018 года вступил в силу Федеральный закон от 27.11.2017 № 349-ФЗ, который предоставил предпринимателям право на налоговый вычет в размере затрат на приобретение онлайн-касс. Право на новый вычет могут реализовать ИП, применяющие патентную систему налогообложения и ЕНВД. Рассказываем, каким требованиям должны соответствовать ИП, претендующие на вычет, и как реализовать данное право на практике.

Условия для применения вычета

Чтобы заявить свое право на новый вычет, ИП должны соответствовать ряду обязательных условий:

- применять ЕНВД, или патентную систему налогообложения;

- приобретенная ККТ должна быть зарегистрирована не позднее времени, указанного в законе;

- для получения вычета необходимо подать соответствующее уведомление (декларацию – для ИП на ЕНВД).

| О том, как получить вычет ИП на ЕНДВ, читайте в статье "Как ИП на ЕНВД получить вычет на покупку онлайн-кассы". |

Закон устанавливает два крайних срока для регистрации ККТ в целях получения вычетов (ст. 1 Федерального закона от 27.11.2017 № 349-ФЗ). Данные сроки напрямую зависят от видов осуществляемой предпринимателями деятельности, а также от факта наличия/отсутствия у них наемных работников.

1. с 01.02.2017 года до 01.07.2018 года ККТ обязаны зарегистрировать:

- ИП с наемными сотрудниками;

- ИП, занимающиеся розничной торговлей;

- ИП, работающие в сфере услуг общественного питания.

2. с 01.02.2017 года до 01.07.2019 года разрешается регистрировать ККТ:

- всем прочим предпринимателям, не подпадающим под вышеуказанные критерии.

При несоблюдении этих сроков ИП не смогут претендовать на вычет. При этом вычет можно заявить только за налоговые периоды, которые начинаются в 2018 году и завершаются после собственно регистрации ККТ.

Другим ограничением является сама величина налогового вычета. Она составляет 18 000 рублей на каждую приобретенную онлайн-кассу. При этом в расходы по приобретению ККТ включаются затраты на покупку кассового аппарата, фискального накопителя и программного обеспечения. Кроме того, в расходах можно учесть стоимость всех услуг по настройке, подключению и доработке кассы.

Однако, если стоимость кассы со всеми сопутствующими расходами все же превысит 18 000 рублей, то оставшуюся сумму расходов можно будет предъявить к вычету при приобретении второго патента.

Порядок подачи уведомления о вычете для ИП на патенте

Чтобы заявить о вычете, ИП на патенте потребуется подать в ИФНС уведомление. Если сумма налога, подлежащая уменьшению, уже была уплачена до подачи уведомления ИП вправе будет претендовать на зачет, или возврат переплаченного налога.

Само уведомление разрешается подать как в письменной, так и в электронной форме с использованием усиленной квалифицированной электронной подписи. Оно подается в ИФНС, в котором ИП состоит на учете, и в который должна быть внесена сумма патента.

В настоящее время на едином портале для опубликования НПА размещена информация о разработке формы, формата и порядка представления указанного уведомления. То есть, форма уведомления еще не разработана и не вступила в силу. Поэтому, если нужно уменьшить налог по патенту прямо сейчас, например, патент получен на короткий срок и касса уже куплена – заявить о вычете разрешается в произвольной форме (ст. 2 Федерального закона от 27.11.2017 № 349-ФЗ). Если же уменьшение не срочно (касса еще не куплена, патент «длинный» и первый платеж еще не скоро) – стоит дождаться публикации официального приказа.

Обратите внимание, что при составлении уведомления в произвольной форме, документ тем не менее должен содержать ряд обязательных реквизитов:

- фамилия, имя, отчество заявителя;

- идентификационный номер налогоплательщика (ИНН);

- номер и дата патента, по которому заявляется вычет;

- модель и заводской номер ККТ, в отношении которой производится уменьшение суммы налога;

- сумма понесенных расходов по приобретению новой кассы и вводу ее в эксплуатацию.

Вычет будет невозможен, если налоговики обнаружат в уведомлении недостоверную информацию. При этом предпринимателю придется заплатить всю сумму патента без уменьшения. Однако законом не исключается возможность повторной подачи уведомления с исправленными сведениями.

Если же в уведомлении к вычету будет заявлена сумма, превышающая 18 000 рублей, то подавать повторное уведомление не потребуется – налоговики сами исправят ошибку и уменьшат полагающийся вычет.

Формирование уведомления на возврат/зачет налога в программе «1С:Бухгалтерия 8»

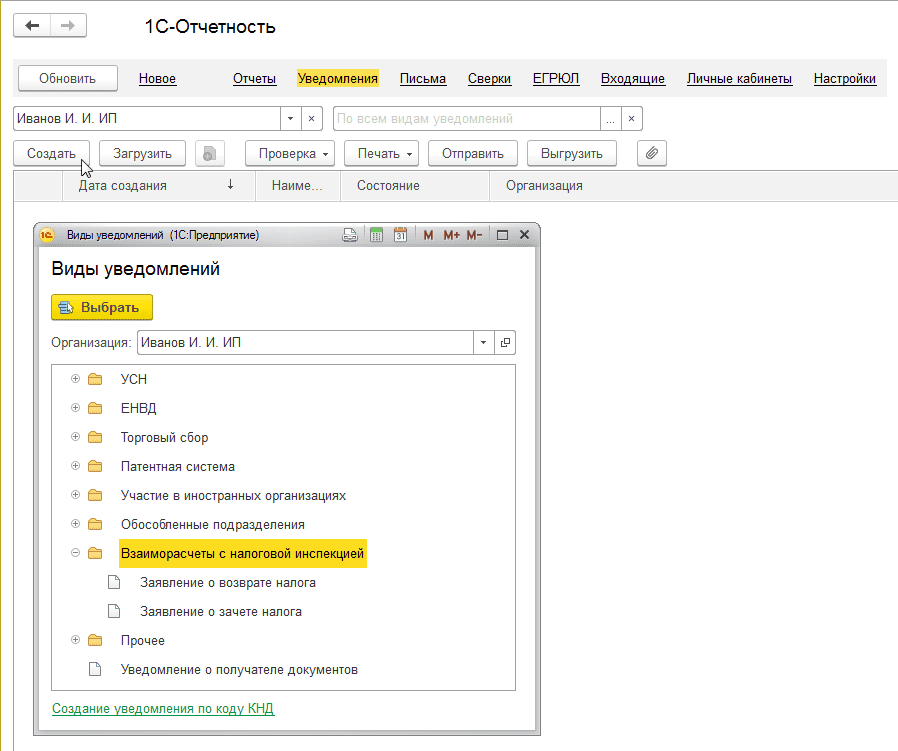

Заявление на возврат или зачет налога можно сформировать и отправить в ФНС напрямую из программы «1С:Бухгалтерия 8» через сервис 1С-Отчетность (Раздел Отчеты – 1С-Отчетность).

В списке Уведомления – Взаиморасчеты с налоговой инспекцией доступны заявления (рис. 1) по формам, утвержденным приказом ФНС России от 14.02.2017 № ММВ-7-8/182@:

- о возврате налога – согласно приложению № 8 к приказу;

- о зачете налога – согласно приложению №9 к приказу.

Рис. 1. Создание заявления на возврат или зачет налога

Рекомендуемые форматы представления указанных заявлений в электронной форме утверждены приказом ФНС России от 23.05.2017 № ММВ-7-8/478@.

Остались вопросы? Позвоните по телефону 8(8635)22-01-75 или напишите нам. Задать вопрос.

Нет доступа на сайт 1C:ИТС? Получите бесплатный 7 дневный доступ.

Источник: https://buh.ru/